Tarih: 01.02.2023 10:09

Garanti BBVA’nın net kârı 58 milyar 510 milyon 306 bin TL oldu

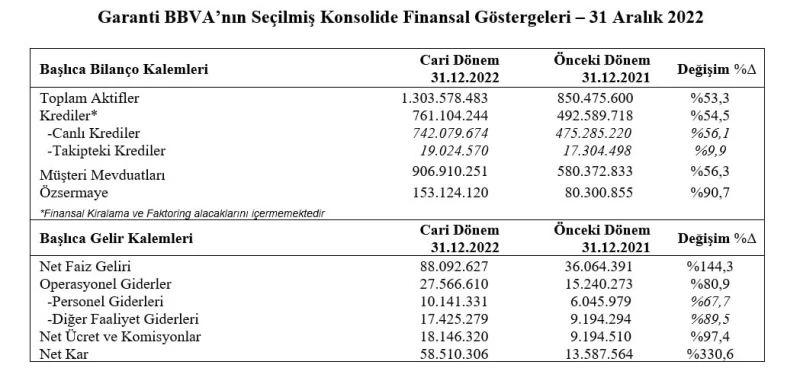

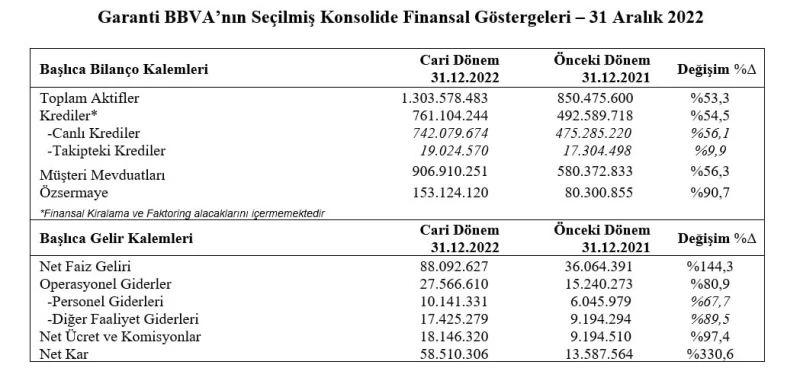

Garanti BBVA, finansal tablolarını açıkladı. Bankanın 2022 yılında net kârı 58 milyar 510 milyon 306 bin TL oldu. Aktif büyüklüğü 1 trilyon 303 milyar 578 milyon 483 bin TL seviyesinde gerçekleşirken, ekonomiye nakdi ve gayri nakdi krediler aracılığıyla sağladığı destek ise 974 milyar 448 milyon 231 bin TL oldu.

Türkiye Garanti Bankası A.Ş., 31 Aralık 2022 tarihli finansal tablolarını açıkladı. Bankanın konsolide finansal tablolarına göre, 2022 yılında net kârı 58 milyar 510 milyon 306 bin TL oldu. Aktif büyüklüğü 1 trilyon 303 milyar 578 milyon 483 bin TL seviyesinde gerçekleşirken, ekonomiye nakdi ve gayri nakdi krediler aracılığıyla sağladığı destek ise 974 milyar 448 milyon 231 bin TL oldu. Fonlama bazını dinamik bir şekilde yöneten Garanti BBVA’nın fonlama kaynakları içindeki en büyük ağırlığı mevduatlar oluşturmaya devam etti; aktiflerin yüzde 69,6’sı müşteri mevduatlarıyla fonlanıyor. Müşteri mevduat tabanı 2022 yılında yüzde 56 büyüme ile 906 milyar 910 milyon 251 bin TL oldu. Güçlü sermaye odağını koruyan Bankanın sermaye yeterlilik oranı yüzde 16,8, özkaynak kârlılığı yüzde 51 aktif kârlılığı ise yüzde 5,4 seviyelerinde gerçekleşti.

“Özel bankalar arasındaki liderliğimizi sürdürdük”

Konuyla ilgili bilgi veren Garanti BBVA Genel Müdürü Recep Baştuğ, “2022 yılı makro politikaların çizdiği çerçevede, bankalar açısından zorlayıcı ve rekabeti alıştığımız sınırların dışına taşıyan bir yıl oldu. Ekip olarak, yoğun değişim sürecine hızlı uyum sağladık. Bunun sonucunda hem düzenleyici otoritelerin hem de paydaşlarımızın bizden beklentilerini rahatlıkla karşıladık. Kredi talebinin yabancı para değil, Türk Lirası ağırlıklı geliştiği bir yıl yaşadık. Regülasyonlarla uyumlu TL kredi büyümesiyle sektördeki payımızı artırarak özel bankalar arasındaki liderliğimizi sürdürdük. Enflasyon dolayısıyla yıl içinde artan TL kredi talebi, son çeyrekte regülasyonların etkisiyle hız kesti. Tüzel kredilerde sadece KOBİ ve ihracatçı firmalara yönelen bir kredi kullandırımı oldu. Diğer firmalar regülasyonun etkisiyle kullandırımlarını önemli ölçüde azalttılar. Tüketici kredileri ve kredi kartları normal büyüme sürecine devam etti ve burada geleneksel liderliğimizi koruduk. Aktif taraftaki gelişimden çok daha önemlisi pasifteki fonlama yapısında oldu. Kur Korumalı Mevduat (KKM) hacmi sektörde vadeli TL mevduatın yarısından fazlasını oluşturuyor. Benzer bir trendi bankamızda da gördük. Bu ürünle mevduat vadeleri uzadı ve sektörün geleneksel sorunlarından biri olan vade uyumsuzluğunu azaltarak bilançolarımıza destek verdi. Banka olarak, sektörde KKM dönüşümünü en fazla gerçekleştiren bankalardan biriyiz ve bu, müşterilerimizle kurduğumuz uzun soluklu, güvene dayalı ilişkimizin bir sonucu” dedi.

“Finansal olmayan stratejik performans göstergelerimizde de yılı çok iyi sonuçlarla tamamladık”

Recep Baştuğ sözlerini şöyle sürdürdü: “Finansal olmayan stratejik performans göstergelerimizde de yılı çok iyi sonuçlarla tamamladık. Dow Jones Sürdürülebilirlik Endeksi’ndeki başarımızı bir kez daha tekrarlayarak 8’inci kez Gelişmekte Olan Piyasalar Kategorisinde yer aldık. Elde ettiğimiz 82 puanla kendi rekorumuzu kırdık. İklim kriziyle mücadeleye yönelik çalışmalarımızla bir kez daha CDP İklim Değişikliği Programı Global A Listesi’nde yer aldık. Müşterilerimizin yeşil dönüşümüne destek olma kapsamında ihracatçı ticari ve KOBİ müşterilerimizin Yeşil Mutabakat’a uyum sağlayabilmesi için “İhracatta Sürdürülebilir Gelecek” bilinçlendirme ve danışmanlık programına başladık.

2022’nin önemli gündem maddelerinden biri olan ve hayata geçirdiğimiz açık bankacılık servisleri sayesinde artık müşterilerimiz diğer banka hesap hareketlerini de Garanti BBVA kanallarında görüntüleyebilecek ve aynı zamanda bu hesaplardan para transferi işlemi gerçekleştirebilecek. Regülasyona erken adapte olarak bu konuda öncülüğünü gösteren Bankamız, eşsiz müşteri deneyimi ve platform güvenliğiyle müşterilerimize her geçen gün yeni hizmetler sunmaya devam ediyor.

Önümüzdeki dönemde, makro ihtiyati tedbirlerin sürekliliği ve boyutu bilanço yönetimimizde belirleyici olmaya devam ederken; güçlü sermaye yapımızı enflasyonu da gözeterek korumak ve sürdürülebilir kılmak odak noktamız olarak kalacak. Stratejimiz her zaman olduğu gibi gerek aktif gerek fonlama tarafında müşteri kaynaklı büyümek. Bu bağlamda müşteri memnuniyeti temel önceliğimiz olacak.

2023 yılında da banka olarak dinamik bilanço yönetimimiz ve yetkin insan kaynağımızla tüm koşullarda müşterilerimizin yanında olmaya, topluma ve ekonomimize katkı sağlamaya ve bu şekilde tüm paydaşlarımız için değer oluşturmaya devam edeceğiz. Bu sonuçları elde etmemizde çok büyük emekleri olan çalışma arkadaşlarıma, hissedarlarımıza, bizi destekleyen ve güvenen müşterilerimiz başta olmak üzere tüm paydaşlarımıza teşekkür ediyorum.”

Hesap dönemine ait faaliyet sonuçlarına ilişkin özet finansal bilgiler şöyle açıklandı:

Ortalama aktif kârlılığı yüzde 5,4 oldu.

Ortalama özkaynak kârlılığı yüzde 51 seviyesinde gerçekleşti.

Ekonomiye nakdi ve gayri nakdi krediler aracılığıyla sağladığı destek 974 milyar 448 milyon 231 bin TL oldu.

Toplam canlı krediler, TL krediler ve YP krediler pazar payları sırasıyla yüzde 9,9, yüzde 10,4 ve yüzde 8,7 seviyesinde gerçekleşti.

Yılbaşından bu yana toplam müşteri mevduatları yüzde 56 büyüdü ve pazar payı yüzde 9,9 seviyesine geldi.

Vadesiz müşteri mevduatlarının, toplam müşteri mevduatları içindeki payı yüzde 48’e ulaştı.

Sermaye yeterlilik oranı yüzde 12,2 olan yasal limitlerin üzerinde yüzde 16,8 seviyesinde gerçekleşti.

Donuk alacak oranı yüzde 2,6 seviyesinde gerçekleşti.

Orjinal Habere Git

— HABER SONU —